Одним из оценочных критериев для ИФНС при принятии решения о проведении выездной налоговой проверки является понятие «налоговая нагрузка». Расскажем, что это такое, можно ли посчитать этот показатель самостоятельно и какими нормативными актами она регламентирована.

Что такое налоговая нагрузка компании

Налоговая нагрузка по смыслу ближе всего к понятию «налоговое бремя».

Налоговая нагрузка — это доля суммы уплачиваемых за какой-то период налогов, позволяющая оценить влияние величины налоговых платежей на доходность и рентабельность предприятия.

Она может рассчитываться на разных экономических уровнях:

· для государства в целом или по его регионам;

· по отраслям хозяйства страны или регионов;

· по группе сходных предприятий;

· по отдельным хозяйствующим субъектам;

· на конкретного человека.

В зависимости от экономического уровня и целей расчета показателя его базой могут быть:

· выручка (с НДС или без него);

· доходы;

· источник уплаты налога (прибыль или затраты);

· вновь созданная стоимость;

· ожидаемый доход или планируемая прибыль.

Показатель налоговая нагрузка перекликается с понятием эффективной ставки налога, которая представляет собой процентное содержание фактически начисленного налога в налоговой базе по этому налогу. В письмах № АС-4-2/12722 и № ЕД-4-15/14490@ это понятие определяется как налоговая нагрузка по соответствующему налогу.

Абсолютная и относительная налоговая нагрузка

Понятие налоговой нагрузки можно рассматривать как относительную или абсолютную величину.

Сумма, обременяющая предпринимателя из-за обязанностей налогоплательщика, выраженная определенной цифрой, составляет абсолютную величину налоговой нагрузки. Эту цифру нужно знать, чтобы планировать соотношение расходов и доходов, оптимизировать бизнес, оценивать его прибыльность.

Налоговые органы трактуют налоговую нагрузку как меру, характеризующую средства, которые предприниматель выделяет из бизнеса на свои налоговые траты. Этот вариант показателя относителен, так как включает многие параметры, учитываемые ФНС. Но именно относительное обозначение налоговой нагрузки лучше позволяет проанализировать влияние налогового бремени на финансовое состояние предпринимателя и рентабельность его бизнеса

Иногда налоговую нагрузку равняют с эффективной ставкой налога, или процентом от фактической уплаты разных налогов в общей налоговой базе. Допустимо применять это определение, когда речь идет о налоговой нагрузке по какому-то определенному налогу.

Кому нужно знать величину налоговой нагрузки

Налоговая нагрузка представляет интерес для:

· Минфина России, госструктур, отвечающих за экономические вопросы в РФ и субъектах РФ для целей анализа, планирования и прогноза экономических ситуаций в стране или ее регионах.

· Для Минфина России, ФНС России, ИФНС в целях планирования проверочных налоговых мероприятий и совершенствования системы налогового контроля.

· Для налогоплательщиков с целью анализа результатов своей работы, оценки рисков проведения налоговых проверок и прогнозов дальнейшей деятельности.

ФНС России в приказе № ММ-3-06/333@ призывает налогоплательщиков самостоятельно рассчитывать этот показатель. В случае поддержания показателя на уровне среднеотраслевых значений возможно:

· невключение в план выездных проверок;

· максимальная лояльность при взаимодействии.

Кроме того, анализ собственной деятельности позволяет обнаружить в ней моменты, изменение или оптимизация которых может:

· привести к снижению налогового бремени;

· помочь в выборе иного режима налогообложения или вида деятельности;

· спрогнозировать результаты работы на перспективу.

Какие документы определяют понятие налоговой нагрузки

Основными документами, дающими определение понятия «налоговая нагрузка», являются:

· Приказ ФНС России «Об утверждении Концепции системы планирования выездных налоговых проверок» от 30.05.2007 № ММ-3-06/333@.

· До 25.07.2017 – письмо ФНС России «О работе комиссий налоговых органов по легализации налоговой базы» от 17.07.2013 № АС-4-2/12722, содержавшее формулы расчета налоговой нагрузки применительно к некоторым конкретным налогам и отдельным видам налоговых режимов. Его действие отменялось поэтапно (письмами ФНС от 21.03.2017 № ЕД-4-15/5183@ и от 25.07.2017 № ЕД-4-15/14490@).

· С 25.07.2017 – письмо ФНС России «О работе комиссии по легализации налоговой базы и базы по страховым взносам» от 25.07.2017 № ЕД-4-15/14490@, регламентирующее порядок работы соответствующих комиссий, проводящих в ходе этой работы анализ динамики тех показателей хозяйственной деятельности налогоплательщиков, от которой зависит уровень их налоговой нагрузки.

Показатель налоговой нагрузки важен не только для ИФНС, но и для налогоплательщиков. В приказе № ММ-3-06/333@ в перечне критериев, по которым производится отбор налогоплательщиков для проверки, налоговая нагрузка стоит на 1-м месте, а в письмах № АС-4-2/12722 и № ЕД-4-15/14490@ ей не только отводится значительная часть текста, но и приведены те ее значения (письмо № АС-4-2/12722) или сравнительные показатели (письмо № ЕД-4-15/14490@), которые могут стать причиной пристального внимания к деятельности юрлица или ИП.

Формулы расчета налоговой нагрузки организации по видам налогообложения

Каждая организация может рассчитать налоговую нагрузку самостоятельно.

Приведем некоторые формулы расчётов

НДФЛ

Формула расчета налоговой нагрузки по НДФЛ

ННндфл = Нндфл / Дндфл,

где:

· ННндфл — налоговая нагрузка по НДФЛ;

· Нндфл — НДФЛ, начисленный к уплате по декларации;

· Дндфл — доход по декларации 3-НДФЛ.

Налоговая инспекция потребует разъяснений, если полученное значение будет слишком низким. Для юридических лиц важным показателем здесь будет динамика выплат, ФСН обратит пристальное внимание на компанию, если:

· Суммы НДФЛ уменьшились относительно прошлых периодов более чем на 10% по итогам квартала или года.

· По размеру НДФЛ было выявлено, что на предприятии выплачиваются заработные платы ниже среднего уровня по региону.

Также просматриваются суммы страховых взносов — не снизились ли они при том же самом количестве сотрудников.

Налог на прибыль

На налоговую нагрузку по налогу на прибыль влияет несколько аспектов:

1. Размер налога на прибыль, который бизнес уплачивает в определенный период: увеличивается налог — растёт нагрузка.

2. Объём реализационных и внереализационных расходов, уменьшающие базу: чем больше таких расходов, тем меньше будет нагрузка.

3. Убытки, которые можно учесть в отчётном периоде. Даже при высоких доходах они могут сказаться на нагрузке и заметно её уменьшить.

4. Налоговые льготы. Если у бизнеса есть основания воспользоваться льготами для уменьшения налогов, это также отразится на общей налоговой нагрузке.

Для расчета нагрузки по налогу на прибыль используют формулу:

ННп = Нп / (Др + Двн),

где: ННп — налоговая нагрузка по налогу на прибыль;

Нп — налог на прибыль, начисленный к уплате по декларации;

Др — доход от реализации, определенный по данным декларации по прибыли;

Двн — внереализационный доход, определенный по данным декларации по прибыли.

НДС

На налоговую нагрузку по НДС влияют:

· размер НДС к уплате;

· налоговая база.

Чем выше НДС, тем больше нагрузка. Но увеличение размера базы при той же сумме НДС может уменьшить общую нагрузку.

Формула рассчета 1-й способ:

ННндс = Нндс / НБрф,

где: ННндс — налоговая нагрузка по НДС;

Нндс — НДС, начисленный к уплате по декларации;

НБрф — налоговая база, определенная по данным раздела 3 декларации по НДС (рынок РФ).

Формула рассчета 2-й способ:

ННндс = Нндс / НБобщ,

где: ННндс — налоговая нагрузка по НДС;

Нндс — НДС, начисленный к уплате по декларации;

НБобщ — налоговая база, определенная как сумма налоговых баз, отраженных в разделах 3 и 4 декларации по НДС (рынок РФ плюс экспорт).

Показатели среднеотраслевой налоговой нагрузки

Значения налоговой нагрузки по видам экономической деятельности находятся в свободном доступе. ФНС публикует их по окончании каждого года на своем сайте не позднее 5 мая следующего года (п. 6 Приказа ФНС России от 30.05.2007 N ММ-3-06/333@).

Налоговики определяют коэффициент налоговой нагрузки по видам экономической деятельности как некое среднее значение для каждой отрасли (п. 1 Общедоступных критериев оценки рисков ВНП, утв. Приказом ФНС России от 30.05.2007 N ММ-3-06/333@). Если уровень нагрузки в конкретной организации ниже, чем среднеотраслевой показатель, это может стать основанием для включения компании в план выездных проверок (п. 1 разд. 4 Концепции системы планирования ВНП, утв. Приказом ФНС России от 30.05.2007 N ММ-3-06/333@, Письмо Минфина России от 23.06.2016 N 03-02-08/36472).

Низкая налоговая нагрузка: чего можно не опасаться

Низкий уровень нагрузки по конкретному налогу может стать поводом для отбора налогоплательщика в список тех, чья деятельность подлежит проверке.

Налоговики считают, что низкая налоговая нагрузка признак применения налогоплательщиком схем уклонения от налогов. Но только по показателю низкой налоговой нагрузки налоги автоматически не доначислят. Сначала налоговикам придется доказать факт получения необоснованной налоговой выгоды или нарушения налогового законодательства.

В случае низкого показателя налоговой нагрузки директора и главбуха не станут вызывать в инспекцию. Для этого нужны более веские аргументы: у контролеров накопились вопросы по контрагентам, выставившим счета-фактуры, есть подозрения в применении незаконных налоговых схем и т. д.

Низкий показатель не является основанием включения организации в план выездных проверок. Контролеры принимают решение на основе совокупности специальных критериев (об этом расскажем далее).

Для самих налогоплательщиков низкий показатель налоговой нагрузки является сигналом о необходимости понять причины отклонений от среднеотраслевого показателя и оценить риски.

Как объясняться с налоговиками по низкой нагрузке

Дать пояснения по факту низкого показателя налоговой нагрузки право налогоплательщика, а не обязанность (пп. 7 п. 1 ст. 21 НК РФ). Если контролеры их не получат, они могут включить налогоплательщика в план проверок (разд. 4 Приложения N 1 к Приказу ФНС от 30.05.2007 N ММ-3-06/333@).

Чтобы пояснить налоговикам причины низкой налоговой нагрузки, используйте реальные показатели деятельности, планы развития и иные имеющиеся у компании данные. Важно показать на цифрах, что снижение налоговой нагрузки обусловлено объективными причинами.

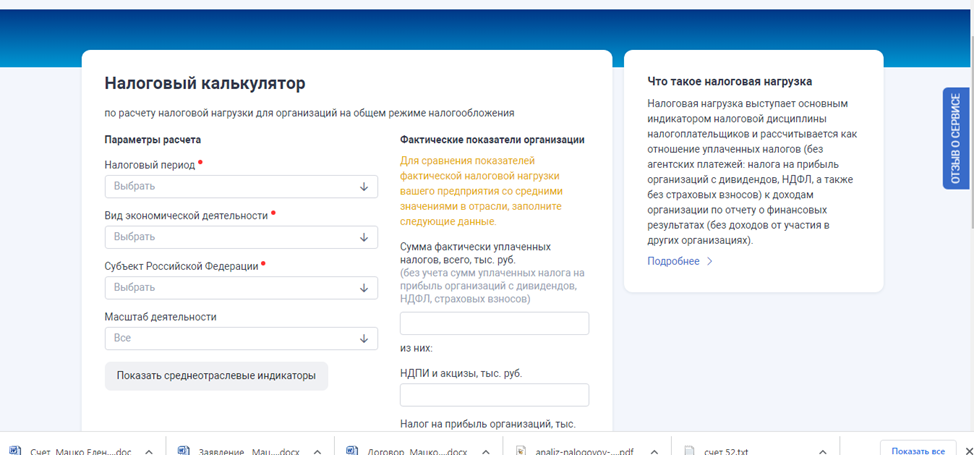

Налоговый калькулятор для расчета налоговой нагрузки

Для упрощения расчетов можно использовать калькулятор налоговой нагрузки с сайта ФНС. Найти его можно по ссылке https://pb.nalog.ru/calculator.html

Структура калькулятора логически понятна. Вы вводите все необходимые данные, нажимаете «рассчитать фактические показатели» и получаете готовый расчёт.

Способы анализа налоговой нагрузки предприятия на примере

Приведем пример анализа налоговой нагрузки предприятия.

Компания по производству спецодежды применяет ОСНО. По данным бухгалтерской отчетности, выручка за 2019г. составила 67 млн руб.

Данные налоговой отчетности за 2019 г.:

· налог на прибыль — 1 850 000 руб.;

· НДС — 1 770 000 руб.;

· транспортный налог — 550 000 руб.;

· налог на имущество — 880 000 руб.;

· НДФЛ — 1 300 000 руб.

Суммы уплаченных страховых взносов при определении налоговой нагрузки не учитывают.

Расчет налоговой нагрузки:

(1 850 000 + 1 770 000 + 550 000 + 880 000 + 1 300 000) / 67 000 000 × 100 % = 9 %.

По данным ФНС России, среднее значение налоговой нагрузки для производства одежды в 2019 г. — 8,1 %.

Налоговая политика организации построена корректно.